惠阳12Cr1MoVG合金钢管了解更多

<惠州>鑫海钢铁有限公司

标题}

标题}

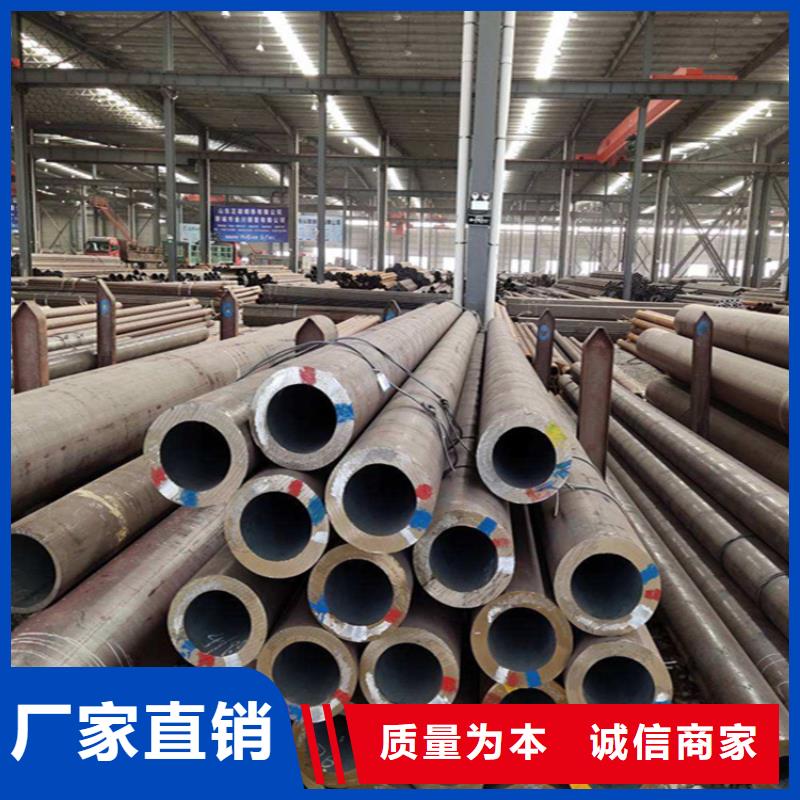

惠州12Cr1MoVG合金管30Cr合金钢管具有中空截面,大量用作输送流体的管道,如输送石油、天然气、煤气、水及某些固体物料的管道等。30Cr合金钢管与圆钢等实心钢材相比,在抗弯抗扭强度相同时,重量较轻。30Cr合金钢管是一种经济截面钢材,广泛用于制造结构件和机械零件,如石油钻杆、汽车传动轴、自行车架以及建筑施工中用的钢脚手架等。中文名30Cr合金管用 途输送石油、天然气、煤气等分 类圆管和异型管材 质20G(ST45.8-III)、12Cr1MoV等目录 产品说明30Cr合金钢管具有中空截面,大量用作输送流体的管道,如输送石油、天然气、煤气、水及某些固体物料的管道等。 惠州12Cr1MoVG合金管30Cr合金钢管与圆钢等实心钢材相比,在抗弯抗扭强度相同时,重量较轻。30Cr合金钢管是一种经济截面钢材,广泛用于制造结构件和机械零件,如石油钻杆、汽车传动轴、自行车架以及建筑施工中用的钢脚手架等。商务部等17部门近日印发通知,着力推动边(跨)境经济合作区高质量发展,优化顶层设计,促进改革系统集成、协同,明确了5类15方面政策举措。商务部联合中央编办、外交部、发展改革委等16部门近日印发《关于服务构建新发展格局 推动边(跨)境经济合作区高质量发展若干措施的通知》。 惠州12Cr1MoVG合金管通知指出,边境经济合作区、跨境经济合作区是我国深化与周边和地区合作、推进高质量共建“一带一路”的重要平台,也是沿边地区经济社会发展的重要支撑。通知要求,将边(跨)境经济合作区建设成为集边境贸易、加工制造、生产服务、物流采购于一体的高水平沿边开放平台,促进兴边富民、稳边固边。 惠州12Cr1MoVG合金管通知明确了5类15方面政策举措:一是完善功能布局,包括研究推动新设和扩区调区、加强与口岸及相关开放平台联动等;二是拓展国际合作,包括畅通跨境物流和资金流、高质量实施《区域经济伙伴关系协定》(RCEP)、支持地方参与国际经贸合作等;三是支持产业创新发展,包括做强做优边境贸易、延伸完善沿边特色产业链供应链、加大对承接产业转移的支持力度、前瞻布局中高端产业和新兴业态等;四是优化要素供给,包括统筹各类财政资源支持、加大金融支持力度、优化用地和用能管理、加强人才队伍建设等;五是完善体制机制,包括建立健全工作协调机制、优化管理体制等。

惠阳12Cr1MoVG合金钢管了解更多

惠阳12Cr1MoVG合金钢管了解更多

12Cr1MoVG合金管沙钢系拟收购南京南钢钢铁联合有限公司(以下简称“南京钢联”)股权一事进入实质性推进阶段。3月14日晚,南钢股份披露公告称,公司间接控股股东复星高科及其一致行动人当日与沙钢集团及其下属子公司沙钢投资签署了股权转让协议,约定拟向沙钢集团及沙钢投资转让其所持南京钢联60%的股权,转让对价约为136亿元。 12Cr1MoVG合金管交易完成后,南京钢联仍是南钢股份的控股股东,沙钢集团将成为南钢股份的间接控股股东,沈文荣将成为南钢股份的实际控制人。尽管双方已正式签署股权转让协议,但该项收购尚未排除“股权竞购”可能。根据《公司法》《南京南钢钢铁联合有限公司章程》的规定,同等条件下,南京钢联的股东南钢集团拥有上述转让交易的优先购买权。“2023年3月14日,复星高科、复星产投及复星工发向南钢集团发出《优先购买权通知函》。根据相关规定,南钢集团须在接到书面通知之日起30日内答复。截至目前南钢集团有无反馈未知,若后续有新进展,我们会及时对外披露。”南钢股份相关负责人对《证券日报》记者表示。 12Cr1MoVG合金管正式签署股权转让协议往前回溯,2022年10月20日,南钢股份发布公告称,公司收到控股股东南京钢联提供的文件,沙钢集团拟受让南京钢联60%股权,交易对价不超过160亿元。彼时,交易各方即约定沙钢集团需支付总诚意金80亿元,转让方则应于框架协议生效后的2个工作日内,将其持有的南京钢联49%的股权进行首期股权质押,并完成质押登记手续。框架协议签署4个多月后,交易各方于3月14日正式签署股权转让协议。复星系拟将其所持有南京钢联60%股权悉数出售。其中,沙钢集团受让复星高科持有的南京钢联30%股权,沙钢投资受让复星产投、复星工发合计持有的南京钢联30%股权。公告显示,沙钢集团此前支付的80亿元诚意金目前已转为本次交易的预付款,剩余近56亿元转让对价将于交割日支付至转让方银行账户。 12Cr1MoVG合金管此外,根据沙钢集团官网介绍,此次交易受让方之一沙钢投资是其重要的非钢产业的投资平台,投资领域涉及金融、新能源汽车、医疗、半导体等多个行业,直接管理的市值规模达250亿元,间接管理的市值规模超500亿元。挥别复星系后,南钢股份又将迎来实力派新东家。而对于“钢铁大王”沈文荣来说,其控制的资本版图也有望进一步扩大。中钢经济研究院首席研究员胡麒牧在接受《证券日报》记者采访时表示,“过去钢铁产业的整合大多都是国资之间的整合。此次南京钢联股权转让是以民资为主导去整合,可以发挥其机制灵活的优势,有望进一步激发南钢的生产、盈利潜力及其创新活力,推动其做大、做优、做强。此项并购也优化了江苏省的钢铁产业布局,了市场集中度,符合钢铁产业整合的大方向。对于沙钢集团来说,收购完成后其规模实力也将进一步增强,粗钢产量有望超过鞍钢跃升为第二位。”