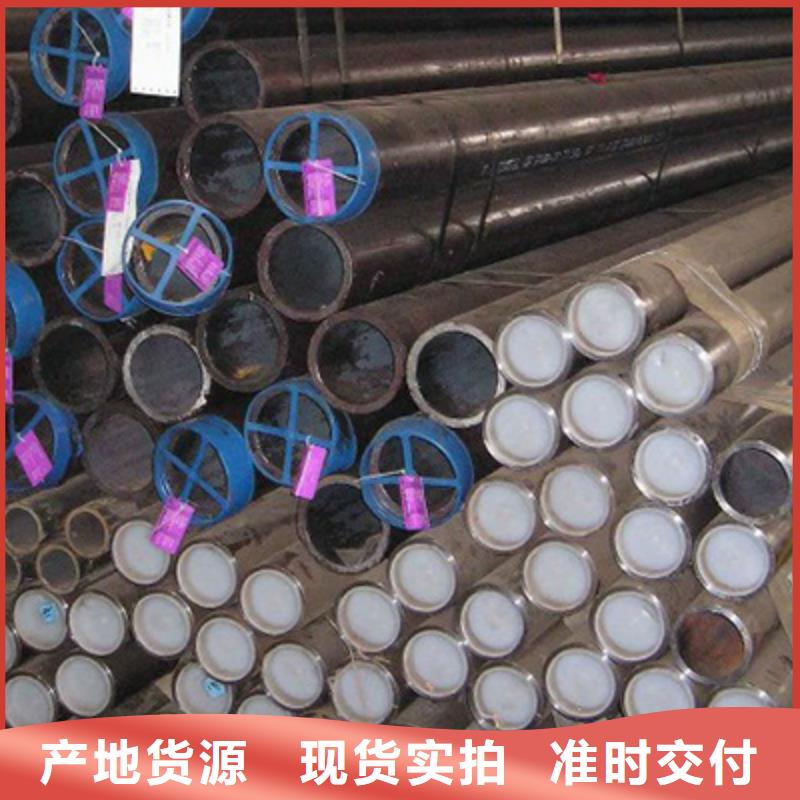

今日开市杭州市场20#石油裂化管材价格小幅上涨,23日9点杭州:中天高线4130Ⅲ级大3680永钢Ⅲ级大3680沙钢3690;盘螺永钢4140。涨20。 周二的市场平淡无奇,缺乏了消息面的炒作因素,期螺基本围绕3300元上下做箱体震荡,向上突破力度有限,向下又有小的支撑,其它品种亦没有走出趋势性行情的能量。但今日总体来看,收盘时分,多数品种成功翻红,期螺吸金达到2亿元以上。

现货市场不急不缓,钢坯早盘小幅上抬10元,之后保持平稳。成品材价格以稳为主,个别地区小幅松动,但长材午后出货有好转迹象,南方部分地区出现小部分投机需求,板材成交依然偏差,钢厂接单表现不佳。

从今日的运行情况来看,期货的上涨暂未带动20#石油裂化管现货价格的走高。从盘面的多次反复来看,多空拉锯较为明显,但又缺乏足够的能量以突破当前的行情。从持仓情况来看,仍然是空头阵营,短期即便出现小幅反弹可视作盘面自身修复性需要,在没有较大的多空消息影响以及需求未出现明显放大的情况下,期现货市场走势多是小涨过后回落,下跌过后再小幅反弹的模式来回反复,直到新的力量打破当前的平衡。

今日开市,市场商家现货报价整体小幅上涨,不过下游终端采购情绪并未跟进,成交相对一般。午后期螺下跌,商家纷纷暗降出货,低位成交略有好转。整体尚可,原材料方面:23日午后唐山、昌黎钢坯稳,现普碳方坯含税出厂3350,较昨日涨30,预计明日杭州20#石油裂化管材市场价格或稳中趋弱。

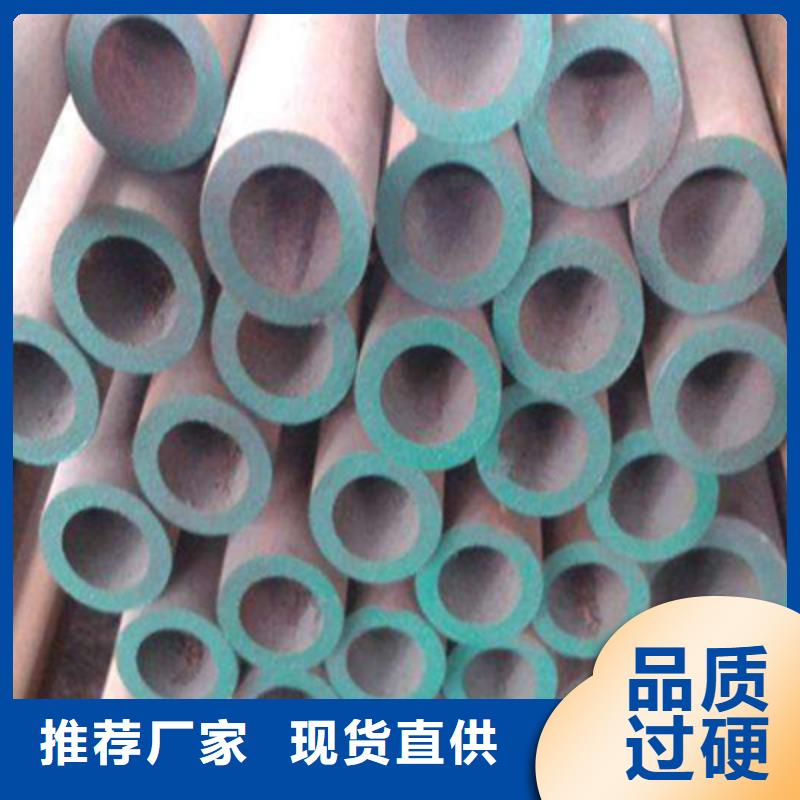

创新显活力、科技铸实力、雄厚的技术、先进的设施、配套的设备、科学的管理铸就了恒永兴金属材料销售 有限公司的诚信、务实、、创新的敬业精神。始终秉承“产品有形、产品如人品;商道无形、商道如人道“的诚信的经营理念,铸就高质量的 四川方矩管,以持续的质量保证、服务周到的售后跟踪以满足 四川方矩管用户的需求。

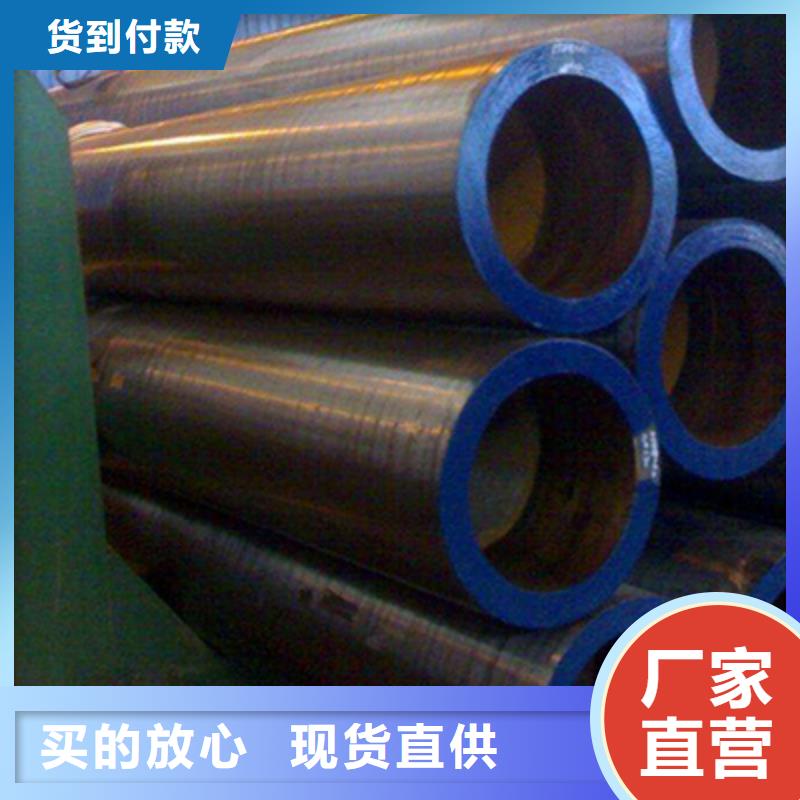

春节后,受国内疫情影响,钢铁企业经营面临压力。期货日报记者了解到,近期工部原材料工业司召开钢铁行业运行形势分析座谈会,分析了疫情对钢铁行业的影响以及企业复工复产过程中面临的主要困难和问题,研究了促进行业平稳运行、扩大消费等方面的政策措施建议。分析人士表示,从节后石油裂化管品种期货市场运行情况看,经过对假期国际和现货积累风险的释放后,近期石油裂化管品种运行趋于稳定,为行业稳定运行形成支持,随下游复工力度加大,石油裂化管上下游供需矛盾格局将趋于缓和。

据了解,春节以来在运输管制、下游复工延期等影响下,国内钢厂面临着下游订单少、钢材库存积压以及上游原料短期不足的情况,造成企业经营压力。为解决用工用料用能用运困难,保障企业复工复产防疫需求,相关 部门、行业协会等近期推动了复工复产的政策和措施。近日工部发布通知,要求相关行业协会商会推动企业分区分类分批复工复产,精准施策全力救助受困企业。对钢铁、煤炭、电力等行业,协会商会要倡导会员企业稳定供应和价格,防止集中复工复产带来的区域性、时段性短缺或价格大幅上涨。

相关市场人士表示,当前国内疫情逐步得到控制,下游复工生产、公路铁路运输逐步恢复等政策和消息频出,对成材高库存压力下的钢铁企业带来利好。但同时要看到,受国外疫情扩散、下游尚未复工等不确定因素存在,钢铁企业还需面对疫情影响供需变化以及原料、成材价格波动的考验,企业要增强相应的风险意识。

从近期商品价格运行情况看,因春节期间国际和现货市场价格下跌及疫情影响,国内期市多个商品在节后 交易日开盘后跌停,随着疫情逐步得到控制,部分期货品种开始触底反弹。在行业专家看来,近期铁矿石等石油裂化管商品价格上涨是对节后 交易日超跌的修复性补涨,目前相关品种基本恢复至春节前水平。

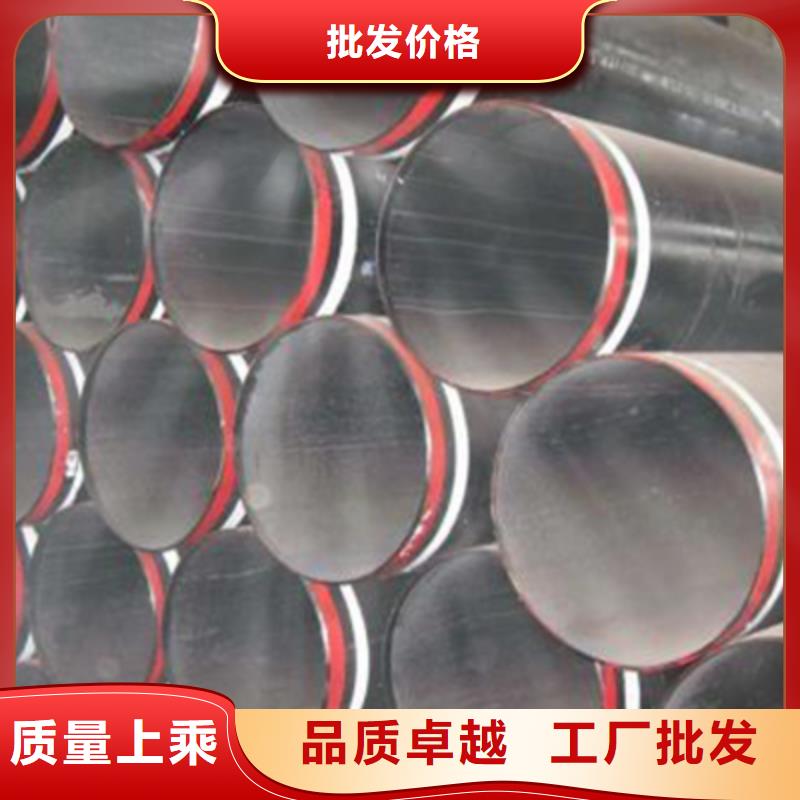

据悉,3月6日铁矿石2005合约结算价658元/吨,较1月23日结算价659元/吨基本持平。“受春节期间市场恐惧情绪累积影响,节后 交易日多个商品期货出现跌停,铁矿石由节前 一个交易日的 价671元/吨跌至2月4日的 价569.5元/吨,跌101.5元/吨,超跌后铁矿石期货价格远低于现货价格。”有专家对记者表示,之后铁矿石期货上涨部分源自市场情绪稳定后对前期超跌的修正和补涨。

从当前铁矿石价格运行情况看,目前期货贴水现货的运行态势仍未改变,一定程度上反映出市场对未来供应宽松的预期。

国泰君安期货分析师马亮也持有类似观点。“2月澳大利亚西海岸遭遇飓风,导致力拓发运连续两周大幅下降,相对于周均水平下降约1000万吨,巴西淡水河谷从去年四季度至今发运一直处于低位,2月发运同比下降超过300万吨。”他表示,此前市场对于疫情下铁矿石将累库的预期并没有实现。相反,节后供应降幅大于需求降幅,库存不增反减,因此近期上涨是市场各方对此前行情预测的修复。

另据记者观察,近期虽然我国疫情逐步好转,但市场对海外疫情蔓延的担忧持续,全球各类风险资产的走势联动性明显增强,也在一定程度上带动了上周石油裂化管商品期货价格。

对于后市情况,国投安期货分析师张贺佳表示,目前钢厂下游制造业多数已经复工,基建复工也较为迅速,而地产行业复工仍需一段时间。“虽然国内成材下游需求正在恢复,但愈演愈烈的海外疫情将影响全球钢铁市场。”他认为,目前成材供给仍大于需求,钢材高库存将影响铁矿石需求。

从供给端看,马亮认为,2月下旬澳洲发运已经从飓风影响中恢复,发运量回升正常水平。后期除非不可抗力因素影响,澳洲发运将维持正常,而钢厂复产速度相对较慢。也就是说,铁矿石供需关系将有所缓解。

未来供需矛盾缓和的判断在期货市场也有所体现。上周铁矿石2009合约上涨3.24%,低于2005合约5.43%的涨幅。远月涨幅低于近月的价格结构也反映了外矿和疫情等因素主要影响近期供需,及未来供需趋于稳定的预期。

在此背景下,企业应更多关注期货和现货市场变化,充分利用好期货工具和期货价格以对冲风险。“钢厂大量积压的成品库存面临贬值风险,此时对于成品材库存可以进行适当的卖出套保。若销售持续不畅,也可通过期货卖出交割的方式拓展销售渠道,化解库存压力。”马亮说。

在原料套保上,张贺佳建议,持有原料库存的企业,可考虑逢高少量布局空单进行套保,或可以适量卖出看涨期权,进行备兑开仓策略,但需注意仓位控制。